“Waouh t’as une Holding !“

Avoir une société Holding, ne sert pas uniquement à épater les voisins.

Créer une holding peut présenter de nombreux intérêts, à condition de bien encadrer son fonctionnement.

Qu’est-ce qu’une Holding ?

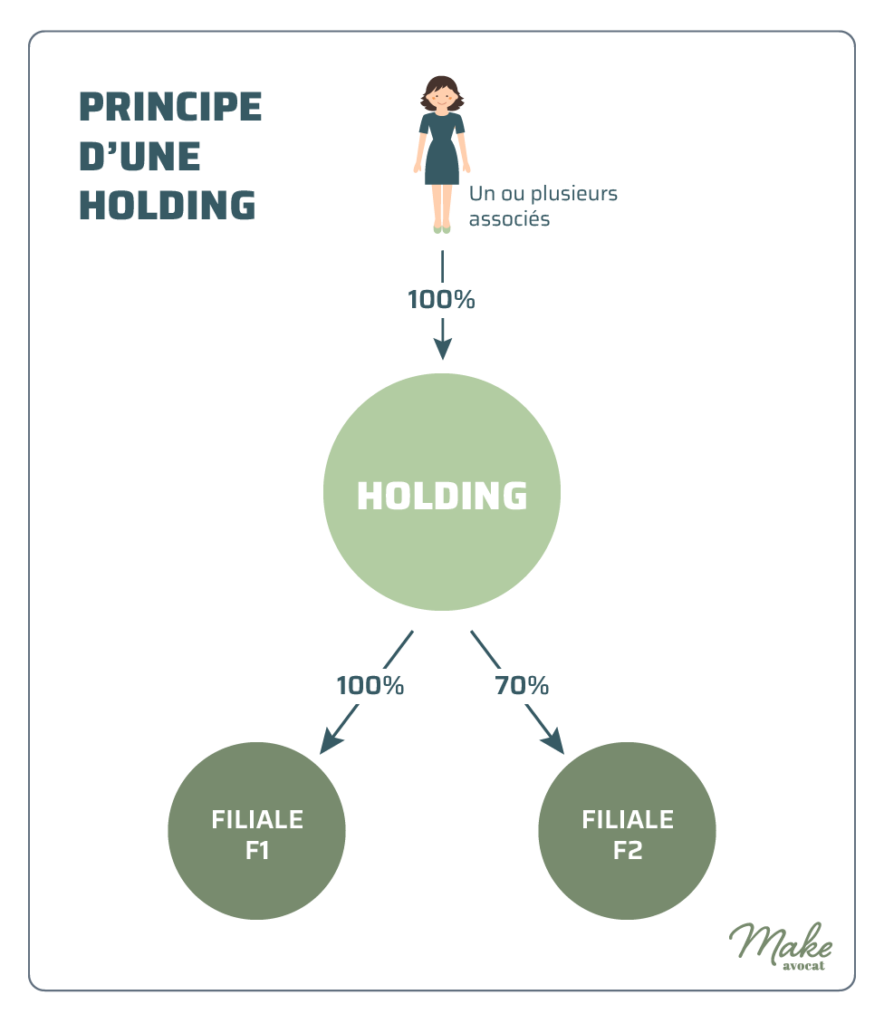

C’est une société qui détient des participations dans d’autres sociétés qu’elle contrôle et dirige.

Puisque la holding est une société, sa forme juridique peut être une SAS, une SA, une SARL ou encore une société de personne, telle qu’une société civile.

Il existe deux types de Holdings :

- La Holding passive ou aussi Holding de gestion : elle a pour seule activité la détention de titres de participation dans d’autres sociétés.

- La Holding active ou Holding d’animation : elle détient des titres de participation dans d’autres sociétés et vend des services techniques à ses filiales.

Créer un montage avec une société Holding peut vous permettre de réunir votre patrimoine professionnel (sociétés d’exploitation) et immobilier (via des sociétés civiles sous certaines conditions) au sein d’une seule entité, de faciliter la transmission à vos enfants, de faciliter le remboursement d’emprunts en cas d’acquisition d’une société cible, de bénéficier de certains régimes fiscaux et par exemple de réduire la double imposition des bénéfices.

Comment ?

Grâce au régime des sociétés mère fille.

Par exemple, une société Holding (société H) détient à hauteur de 90% une société filiale (société F). Les dividendes qui sont versées par la société fille (société F) à sa mère (société H) sont quasi exonérées d’impôts (il y a un abattement de 95% du montant du dividende).

Pourquoi ? Le régime des sociétés mère fille prévoit qu’en cas de distribution de dividende d’une société fille (société F) à sa société mère (société H), seule une quote-part de frais et charges de 5% du montant du dividende distribué est taxable.

Quelle sont les conditions pour bénéficier du régime mère-fille ?

- La société mère (société H) et la filiale (société F) doivent être imposables à l’impôt sur les sociétés au taux normal.

- La société mère (société H) doit détenir au moins 5% du capital social de la filiale (société F).

- La société mère (société H) doit détenir les titres de la filiale (société F) depuis plus de deux ans ou s’engager à les conserver pendant au moins 2 ans.

Plusieurs situations peuvent mener à la création d’une holding :

• Un projet de rachat d’entreprise

• La création d’une ou plusieurs filiales

• Des enjeux fiscaux ou d’optimisation du patrimoine

• L’acquisition d’une société par endettement…

Prenez conseil auprès de votre avocat pour choisir la stratégie qui protègera vraiment vos intérêts.